Investissement immobilier :

Vendre dès la fin de votre emprunt ?

L’immobilier locatif est un marché plus dynamique que jamais et ce n’est pas par hasard.

En effet, quelle meilleure façon de commencer à créer votre patrimoine alors que vous n’avez pour vous qu’un contrat de travail et le salaire allant avec ?

La réponse est simple : il n’existe pas de meilleur moyen surtout dans un contexte de taux très faibles.

Pour autant, le raisonnement d’un investisseur immobilier est souvent le suivant :

Je ne commencerai réellement à gagner de l’argent qu’au terme du remboursement de l’emprunt.

Ce raisonnement bien qu’intuitif à priori est en réalité une erreur qui nous amène à la question du jour :

Ne faut-il pas vendre son bien immobilier dès le remboursement effectif de l’emprunt ?

La patrimoine est en constante évolution et pose toujours la même interrogation : quel embranchement est le plus pertinent ?

La supériorité de l'immobilier en l'absence de liquidités

Avant d’entrer plus dans le détail, il s’agit déjà de rappeler pourquoi un investissement immobilier à crédit est plus pertinent qu’une épargne régulièrement investie sur les marchés financiers lorsque vous ne disposez pas d’un capital de départ important.

Pas question ici de vous parler théorique en citant l’effet de levier du crédit. En effet, une démonstration vaut mieux qu’un long discours.

Postulat de départ & comparaisons

Pour mener à bien cette démonstration, quelques données de référence seront nécessaires. Concernant l’investissement immobilier, il sera question d’un investissement LMNP moyen donc relativement éloigné de la logique du Cash Flow positif. Il en sera de même concernant l’investissement financier servant de comparaison.

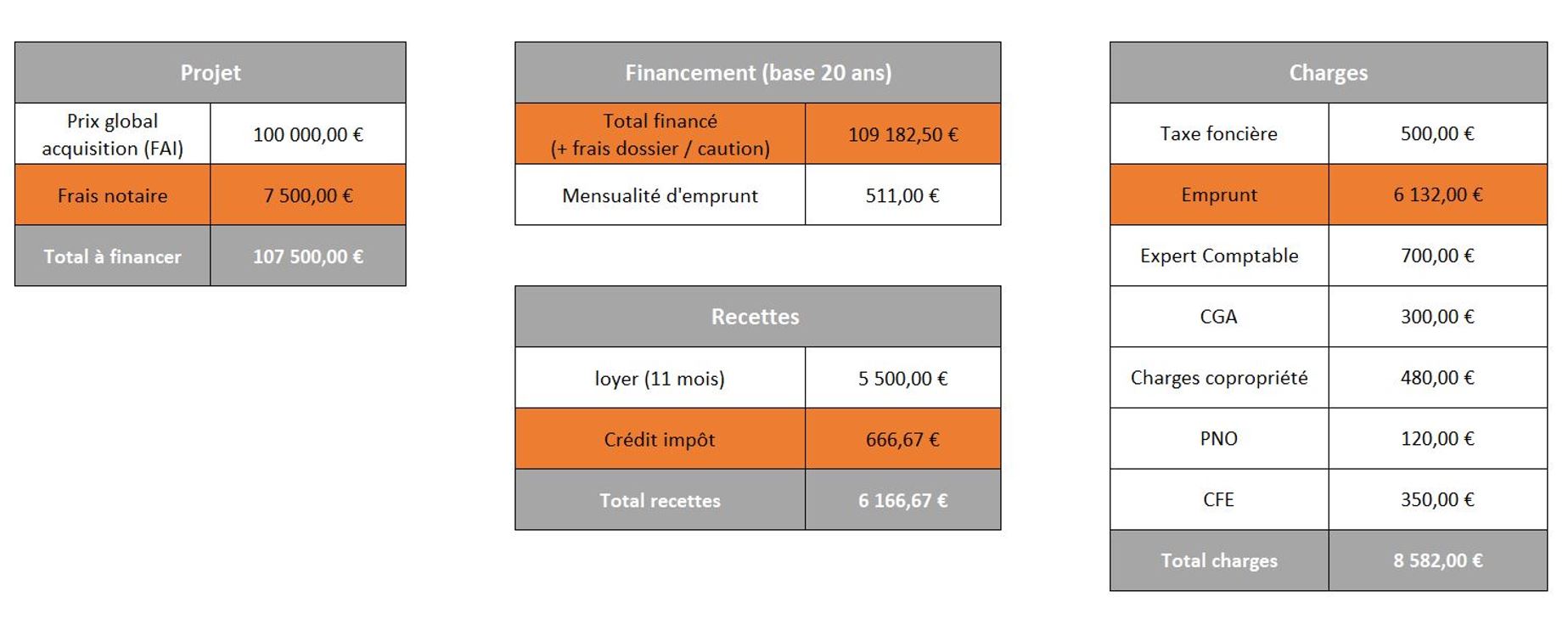

Il résulte donc de cet investissement immobilier les indicateurs suivants :

- 61% de la mensualité d’emprunt est supportée par votre locataire

- Le gain global sur la période de financement (delta entre la valeur de l’actif et le montant réellement déboursé pour l’acquérir) s’élève à 51 963€.

- Ce gain correspond à un Taux de Rendement Interne (TRI) de 7,09%

Ces indicateurs permettent aussi de déterminer les données utilisées pour produire une comparaison financière.

Il sera donc question d’un investissement mensuel de 201,28 € par mois.

Par ailleurs et afin de respecter l’esprit de cette comparaison, la performance annualisée sera limitée à 5% et la fiscalité prise en compte à la sortie comme pour un contrat d’assurance-vie.

Il apparait logiquement un gain plus faible sur le plan financier à risque comparable.

De plus, il est nécessaire d’appliquer la fiscalité de l’assurance-vie après 8 ans afin de simuler un rachat total du contrat dans le but d’obtenir un résultat net.

Après application d’une fiscalité de 24,70% et d’un abattement de 4 600 € sur les intérêts, le gain net d’impôt s’élève à 23 497 €.

Soit une différence de 28 466 € entre ces deux investissements.

Dans cette configuration, même un rendement annualisé de 8% ne vous apporterait qu’un gain de 46 830 € soit un différentiel de 5 133 € vis à vis de l’investissement immobilier.

Il va sans dire que le recours à une enveloppe fiscalisée annuellement comme le Compte-Titres aurait pour conséquence de réduire l’effet de capitalisation. Il faudrait donc un rendement d’environ 12% avant impôt pour obtenir un résultat équivalent à l’investissement immobilier.

Pas de débat donc sur la phase de financement de votre bien immobilier, vous seriez forcé d’accepter un risque plus important sur le plan financier afin d’obtenir le même résultat.

Avantage à l’immobilier dans ce round.

Qu'en est-il après remboursement de l'emprunt ?

Le réflexe premier serait de se dire que le meilleur moment de votre investissement immobilier arrive après remboursement effectif de l’emprunt immobilier.

En effet, c’est à partir de là qu’un investissement qui ne s’autofinance pas commence à produire un réel revenu grâce aux loyers versés.

Ce changement opère aussi une modification de la mesure du rendement. Il n’est plus question de mesurer le delta entre effort d’épargne réel et valeur du bien acquise au terme de l’emprunt mais de mesurer le rapport entre loyer brut et loyer net en comparaison de la valeur du bien.

C’est donc le rendement locatif qui déterminera l’intérêt de votre investissement immobilier à compter du remboursement effectif de l’emprunt.

Rendement locatif, plus dure est la chute

Ainsi, nous garderons les données utilisées précédemment :

- Loyer annuel de 5 500 €

- Charges de 1 783 €

- Valeur du bien constante à 100 000 €

- TMI de 30% + 17,20% de prélèvements sociaux

Le loyer annuel net de charges et d’impôt s’élève donc à 1 963 €. Soit un rendement locatif estimé à 1,96% annuel pour un loyer réel mensuel de 164 €.

Même en ignorant la fiscalité, le rendement locatif serait de 3,71% pour un loyer net mensuel de 310 €.

Ainsi, si la première phase vous permet d’obtenir un capital potentiel de 100 000 € pour 48 307 € réellement dépensés. la seconde phase de perception des loyers présente une efficacité bien plus mesurée puisque votre situation a évolué.

En effet, vous disposez dorénavant d’un potentiel de 100 000 € de cash en cas de revente du bien. Sans que cela ne vous empêche pour autant de continuer à investir dans l’immobilier sur votre capacité d’emprunt alors reconstituée.

Retour en force de l'investissement financier & diversification

Le premier avantage résultant de la cession d’un actif immobilier et de vous permettre d’équilibrer votre patrimoine. Si vous continuez à user de votre capacité d’emprunt pour constituer un patrimoine immobilier, votre patrimoine global sera de plus en plus pondéré en immobilier. Ainsi, la revente d’un actif vous permettra de rétablir un équilibre en placements financiers et immobiliers.

Le second avantage lié à la revente d’un actif immobilier est l’obtention d’un capital important (100 000 € ici) vous permettant d’accéder à des performances plus attrayantes que ce soit dans une logique de distribution ou de capitalisation.

En effet, contrairement aux idées reçues, l’immobilier est loin d’être la solution de création de revenus la plus efficace au vu de son rendement moyen et des contraintes de temps et de gestion liées.

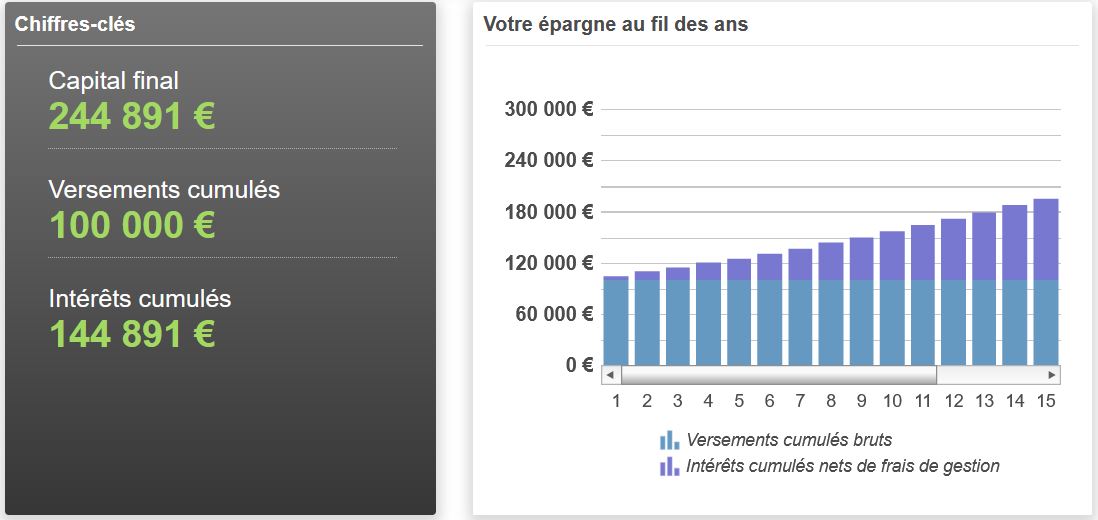

Cette vérité générale ne nécessite pas de rechercher une performance supérieure à celle utilisée à titre de comparaison pendant la phase de financement. Soit 5% annuel brut de fiscalité.

Pour rappel, la conservation de votre bien immobilier pendant 20 ans après remboursement de l’emprunt vous permettrait d’obtenir le gain suivant :

- TMI 30 % : 39 260 €

- TMI 0% : 74 400 €

Un simple placement de ce capital de 100 000 € sur un contrat d’assurance-vie vous apporterait un gain potentiel sur 20 ans de 144 891 € avant impôt.

Soit un gain estimé à 110 239 € après imposition.

Il est tout de même question d’une différence de 70 979 € à TMI égale.

Dans une logique d’accroissement de votre patrimoine, il n’y a donc pas photo. Si l’investissement immobilier est tout indiqué pour vous créer un patrimoine au départ, vous ne devez pas perdre de vue qu’il ne s’agit que d’une solution avec ses avantages et ses inconvénients et qu’il existe ensuite des solutions plus performantes accessibles grâce à la vente d’un actif immobilier.