Quel est le vrai rendement de votre Assurance-vie ?

La réputation du contrat d’assurance-vie en France n’est plus à faire. Avec un encours en constante évolution et dépassant aujourd’hui les 1 700 milliards d’euros, c’est le placement financier favori des français.

Les raisons du succès de cette enveloppe sont multiples :

- Disponibilités des capitaux

- Fiscalité dérogatoire avantageuse

- Avantages successoraux (abattements, clauses bénéficiaires)

- Présence du Fonds en € garanti en capital (spécificité française à l’instar du chèque bancaire)

- Richesse (variable) des Fonds et supports éligibles

Aujourd’hui, j’aimerais faire un focus sur la rentabilité de vos contrats d’assurance-vie et ainsi vous donner les clefs afin de déterminer si le rendement de vos contrats est satisfaisant.

Mesurer la rentabilité globale de vos contrats nécessite un recul de plusieurs années

Principes généraux

Vous êtes l’heureux détenteur d’un ou de plusieurs contrats d’assurance-vie, vous recevez donc un relevé de vos contrats chaque trimestre. Ces relevés détaillent l’allocation d’actifs, la valeur de rachat de votre contrat ainsi qu’un rappel des frais et opérations récentes. Je vous conseille de ne conserver que le relevé au 31 Décembre de chaque année reprenant l’intégralité des opérations, la performance ainsi que les frais et prélèvements sociaux.

Ces relevés suffisent à déterminer le rendement de vos contrats.

Par ailleurs, votre conseiller se doit de vous rencontrer au moins une fois par an afin de faire avec vous un point sur la performance de vos contrats. C’est logiquement l’occasion pour lui de vous faire part de son sentiment à l’égard des marchés financiers et de vous proposer ou non des arbitrages.

C’est à mon sens le strict minimum afin de justifier d’une réelle gestion de votre contrat. Rappelez vous que votre contrat supporte des frais à de nombreux niveaux, seul un suivi sérieux et régulier peut les justifier.

Enfin, seule une gestion régulière permettra à votre contrat d’avoir un rendement satisfaisant sur le long terme.

Déterminer le rendement global de votre contrat

Depuis l'ouverture du contrat

Si aucun rachat n'a été effectué

Il est toujours intéressant de faire le point sur vos gains depuis l’ouverture de votre contrat d’assurance-vie. Pour déterminer la plus-value sur votre contrat depuis son ouverture, vous aurez besoin des éléments suivants :

- Montant global du capital versé sur votre contrat

- Détail des frais d’entrée sur chaque versement

- Capital atteint à la date du calcul

Prenez les sommes réellement investies donc après application des frais d’entrée pour obtenir le rendement exact de votre contrat.

Ce calcul est le plus couramment utilisé puisqu’il permet de donner une vision globale de la performance du contrat sans avoir à préciser la performance de chaque fonds. Par conséquent ce calcul ne permet pas de déterminer l’opportunité ou non de réaliser des arbitrages.

Dans la mesure où vous avez en réalité fait un chèque de 75 000 €, vous pouvez considérer qu’il appartient à votre conseiller de vous faire récupérer au plus vite les frais d’entrée et donc calculer ce rendement à partir des versements bruts de frais. Cela fera mécaniquement baisser le rendement de votre contrat (soit 2,66% dans l’exemple).

Si des rachats ont été effectués

Si vous avez déjà racheté une partie de votre contrat, le calcul devient plus compliqué du fait du fonctionnement des rachats partiels.

Lorsque vous effectuez un rachat sur votre contrat d’assurance-vie, vous ne pouvez pas choisir la nature des sommes rachetées. C’est à dire que cette somme sera systématiquement composée d’une part de capital et d’intérêts selon la logique suivante :

Comme vous pouvez le constater, tout rachat se fait selon la proportion d’intérêts rattachés au capital racheté. La formule utilisée afin de calculer le part de capital et d’intérêts composant le montant racheté est la suivante :

Montant du rachat – (total des versements effectués X montant du rachat / valeur totale du contrat)

Selon l’exemple précédent et pour un rachat de 15 000 € :

15 000 – (73 750 * 15 000 / 77 000) = 633,11 € d’intérêts rachetés

Le rachat est donc composé de 14 366,89 € de capital et de 633,11 € d’intérêts.

En pratique, ce calcul est effectué par l’assureur, vous pourrez trouver la répartition entre capital et intérêts dans le courrier relatif à votre rachat partiel.

L’intérêt de connaître cette répartition est de pouvoir adapter fidèlement le calcul du rendement de votre contrat. En effet, se contenter de retrancher 15 000 € au capital total versé donnerait un résultat final erroné.

Exemple chiffré :

Versement initial : 73 750 – 14 366,89 = 59 383,11 € Capital atteint au jour du calcul : 77 000 – 15 000 = 62 000 €

Performance du contrat : [(62 000 / 59 383,11) -1] * 100 = 4,40%

Afin d’obtenir un rendement fidèle à la situation du contrat en cas de rachats successifs, il suffit d’appliquer la même méthode en décomposant capital et intérêts pour chaque rachat effectué. Ici les exemples ne tiennent pas compte d’une éventuelle fiscalité mais celle ci n’aurait pas d’impact particulier mis à part que le montant du rachat serait de 15 000 € + la fiscalité.

Performance sur une année

Le calcul de la performance de votre contrat sur une année civile suit la même logique que le calcul de la performance depuis l’ouverture mais en prenant la valorisation de votre contrat du 31 Décembre de l’année précédente jusqu’au 31 décembre de l’année de calcul.

De la même façon, tenez compte des versements et rachats effectués sur l’année de calcul afin d’obtenir un résultat fidèle à la réalité. Pour rappel, un versement effectué au cours de l’année aura pour effet de réduire le rendement moyen de votre assurance-vie.

Ce calcul n’est pas forcément déterminant dans la mesure ou le rendement sur une année dépend de nombreux facteurs économiques et de marchés. Pour avoir une pertinence, il doit donc être comparé à des indices de référence correspondant. Or l’assurance-vie pouvant être composée de multiples produits, seul une analyse du rendement de chaque produit offre cette possibilité.

Déterminer le rendement de chaque support

Parler du rendement de l’assurance-vie est en réalité un abus de langage. L’assurance-vie n’est qu’une enveloppe bénéficiant d’une fiscalité dérogatoire et d’abattements successoraux propres. C’est ce que vous placerez à l’intérieur de votre contrat qui en déterminera le rendement.

Le contrat d’assurance-vie permet en effet de répartir le capital investi entre différents produits éligibles qui représentent toutes les classes d’actifs : Obligations, Actions, immobilier.

Ces classes d’actifs peuvent être incorporées dans différents véhicules d’investissements. Dans la grande majorité des cas, on retrouve les véhicules suivants :

- Fonds en € composé majoritairement d’obligations d’Etat français et garanti en capital

- Fonds de placement (FCP ou SICAV) dont la composition varie selon la stratégie de gestion mais représentant la majorité de l’investissement en actions et obligations

- Fonds immobilier (SCPI, SCI, OPCI) permettant via un placement financier de s’exposer à l’immobilier

L’intérêt de calculer le rendement de chaque ligne (ou support) composant votre contrat est de déterminer les principaux moteurs de la performance et les supports qui sont plus décevants. Seule une appréciation ligne par ligne vous permettra de décider des arbitrages à effectuer afin d’adapter l’allocation de votre contrat.

Par ailleurs, calculer le rendement de chaque ligne va vous permettre de comparer la performance du fonds d’investissement à un indicateur de référence, par exemple le Cac40 pour un fonds actions françaises de grosse capitalisation. Cette comparaison ayant pour but d’estimer si le fonds est performant ou décevant.

Note : Un fonds d’investissement est composé d’actions ou d’obligations choisies selon une stratégie déterminée à l’avance par un gestionnaire dans le but de réaliser une meilleure performance que son indice de référence.

Calculs inexacts de la performance par support

Si la performance de chaque ligne de votre contrat est rarement mise en avant dans le cadre d’un suivi régulier, c’est pourtant l’indicateur phare de la réelle performance de vos fonds d’investissement vis à vis de leur indice de référence. En effet, quel intérêt de payer des frais de gestion pour avoir un rendement inférieur à un simple indice qui pourrait être répliqué moyennant des frais bien inférieurs ?

Il existe plusieurs façon de déterminer le rendement de chacune des lignes de votre contrat.

Communication de la société de gestion

Chaque année, les sociétés de gestion communiquent les performances annuelles de l’intégralités des fonds qu’elles gèrent. Il peut donc être tentant de considérer que le rendement annuel communiqué s’applique à votre contrat, ce qui parait logique si vous avez été investis toute l’année.

Si cette performance peut vous donner une idée générale, elle ne constitue pas une mesure exacte du rendement de votre contrat. En effet, cette communication générique ne prend pas en compte les frais de gestion prélevés par l’assureur de votre assurance-vie. Ces frais varient entre 0.4% et 1% de l’encours et sont généralement plus élevés sur les Unités de Comptes (UC) que sur le fonds €.

Cette solution ne prévoit pas non plus le cas de figure d’une ligne constituée en cours d’année. En effet, la performance globale d’un fonds peut être issue d’un très bon premier trimestre suivi d’un reste d’année beaucoup plus plat.

Note : les frais de gestion propres à la société de gestion étant prélevés avant communication de la performance annuelle, ces frais demeurent cachés mais viennent grever votre rendement. Cette donnée peut contribuer à rendre un support moins performant que son indice de référence.

Evolution du prix de la part

Mis à part le Fonds en €, les supports d’investissements éligibles au sein de votre contrat sont divisés en parts ayant un prix évolutif selon que le fonds prenne de la valeur ou en perde. Dans cette mesure, il peut être tentant de comparer le prix des parts au jour de l’investissement et le prix des parts au jour du calcul de la performance.

Dans la théorie, cette technique vous permet de calculer la performance d’un support sans avoir à connaître la valorisation au sein de votre contrat de ce support au 31 Décembre de chaque année. Il vous suffit en effet de relever le prix de part à ces deux dates, chose aisée sur internet.

Pour autant, ce calcul est erroné et devient de moins en moins pertinent à chaque année passée.

Exemple chiffré :

Considérons que le fonds AFER-SFER soit valorisé à 55 € au 31 Décembre 2018 puis à 65 € au 31 Décembre 2022.

Si votre performance est calculée vis à vis du prix de part du support, vous devriez retrouver une performance supérieure à 18% sur la ligne AFER-SFER au sein de votre contrat.

En réalité, votre performance sera plus proche de 14% à cause de l’impact des frais de gestion annuels.

Si la part avait été valorisé à 57 €, vous en seriez même pour votre poche avec une perte de près de 1%.

Le piège des frais de gestion est le suivant : ces frais ne sont pas retranchés à la valeur de part ou même directement à la valorisation totale de votre support. Ils sont imputés via une réduction du nombre de parts que vous possédez. Ainsi, vous pourrez observer sur vos relevés que le nombre de parts d’un support diminue d’une année sur l’autre.

Calcul précis de la performance par support

En finalité, la seule manière de calculer fidèlement la performance de chaque support au sein de votre contrat d’assurance-vie est de ressortir vos relevés et de vous appuyer sur les sommes réellement investies. Si cette méthode ne vous permettra pas d’estimer le pourcentage de frais divers supportés par votre contrat, elle vous permettra au moins de calculer une performance nette de frais.

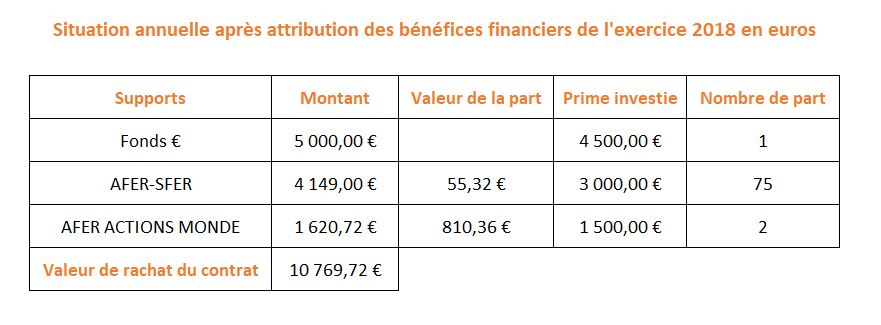

Rendement depuis l'investissement

Si vous souhaitez calculer le rendement détaillé par ligne de votre contrat, vous aurez besoin de connaître la prime globale versée sur chaque support ainsi que le montant atteint à la date du calcul. Cela vous permettra d’identifier les contributeurs de performance les plus importants depuis l’ouverture de votre contrat.

Exemple chiffré :

Pour la ligne AFER-SFER :

[(4149 / 3000) -1] * 100 = 38,30% de performance depuis l’ouverture du contrat

Il convient ici aussi de prêter attention aux rachats éventuels intervenus sur le fonds et qu’il faudrait donc prendre en compte.

Rendement sur l'année

Si vous souhaitez calculer la performance du fonds AFER-SFER sur l’année 2018, il vous suffit de consulter, via vos relevés, la valorisation de ce support sur votre contrat au 31 Décembre 2018 et 2019 puis d’appliquer la formule habituelle de calcul d’une performance soit :

[( valeur au 31.12.19 / valeur au 31.12.18) -1] * 100

Si cet investissement est intervenu en cours d’année, il vous faudra prendre la valeur au jour d’investissement, information disponible sur votre relevé d’opération.

Seul ce mode de calcul vous permet de connaître la performance annuelle réelle de votre contrat pour chaque support.

Conclusion

Vous savez dorénavant comment déterminer par vous même le rendement de votre contrat qu’il soit détaillé ou non. Chacun de ces modes de calcul ayant une fonction propre.

Pour mettre en lumière ces chiffres, la prochaine étape sera de mettre en place une échelle de comparaison selon la logique suivante : Plus vous êtes exposés au marché action et donc au risque, plus le rendement potentiel de votre contrat doit être élevé.

A titre d’exemple, pour un contrat très peu exposé au risque car investi à 80% en fonds €, un rendement annualisé autour des 2% sera tout à fait correct.

A contrario, un rendement de 2% annualisé pour un contrat fortement exposé au marché action sera très insuffisant car la prise de risque suppose un retour sur investissement plus important. Quel intérêt de s’exposer à la volatilité et donc à la baisse à court terme de son épargne si le potentiel de hausse est aussi faible qu’un placement très peu risqué ?

Vous l’avez donc compris, une exposition plus forte aux marchés financiers permet d’obtenir un rendement supérieur sur le long terme malgré une volatilité logiquement plus élevée.

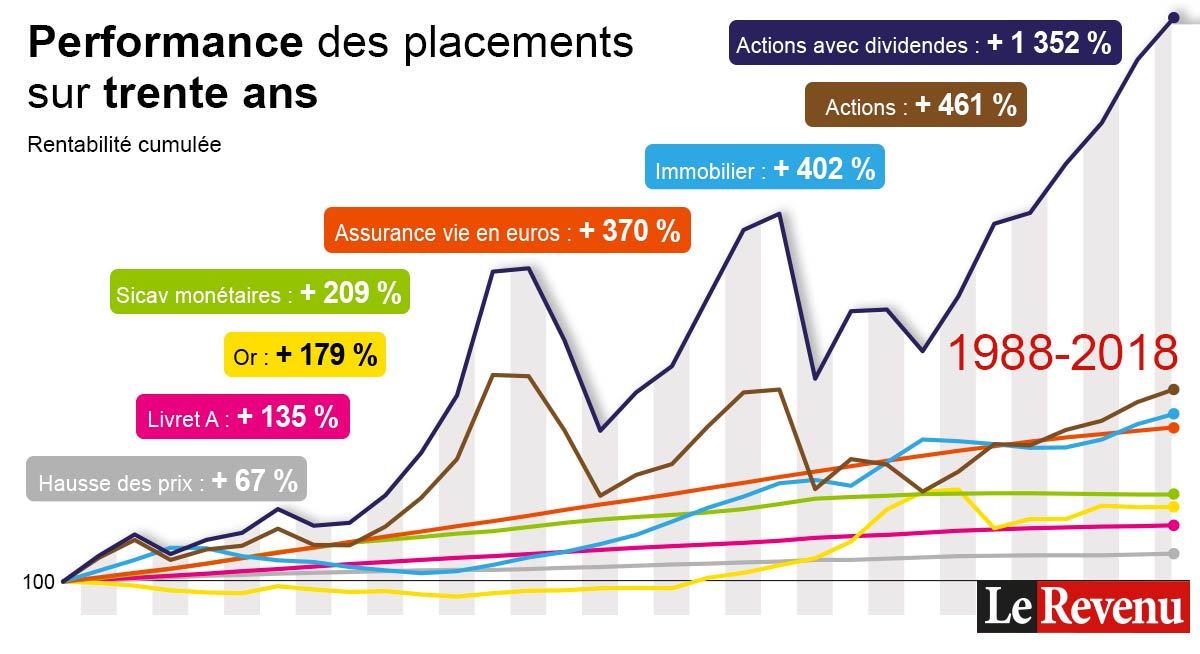

En voici une illustration :

Le revenu : Palmarès des placements sur trente ans (37/07/2018)

S’il existe déjà une différence marquée de performance entre les actions et le fonds en €, cet écart devrait s’amplifier dans les années à venir du fait d’un contexte de taux très bas et donc d’une rémunération des fonds en € en constante baisse.

Le but des prochains articles sur cette thématique sera de :

- Déterminer le rendement attendu selon votre exposition

- Déterminer la performance d’un support selon son indice de référence

- Mesurer l’impact des frais divers sur le rendement de votre contrat

Avec ces articles, vous saurez bientôt jauger par vous même de la rentabilité de votre contrat.

Mais si vous ne souhaitez pas attendre, nous pouvons faire un bilan complet (performance, exposition, frais, objectifs) de vos contrats d’assurance-vie ensemble ;-).